Чистая денежная прибыль. Чистый денежный поток. Что такое FCF

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

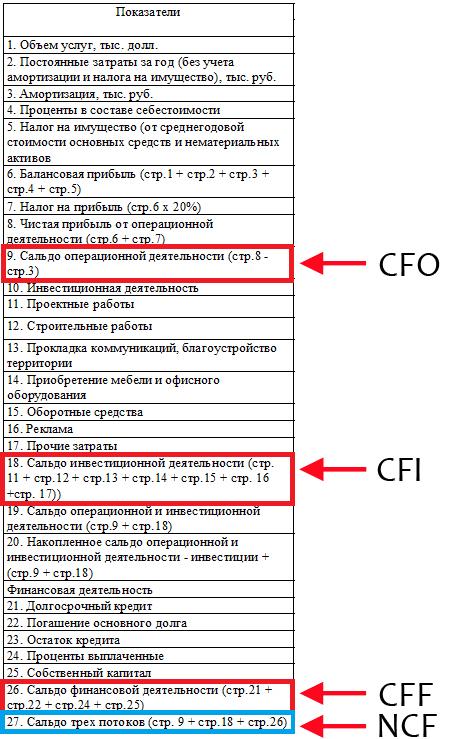

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – это денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – это денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

В экономике предприятий часто применяют словосочетание «чистый денежный поток». В зарубежной литературе применяется термин Net Cash Flow. Так называется разница между двумя величинами, положительным денежным потоком и потоком со знаком «минус». Первая величина – это поступление денег, а вторая – их расходование. Понятие чистого денежного потока применимо к определенному времени в разрезе его определенных интервалов.

Как посчитать чистый денежный поток

Дабы узнать чистый денежный поток, экономисты используют формулу:

NCF = CF + – CF — (1)

- где CF + – означает положительный денежный поток, или приход средств;

- CF — – поток со знаком «минус», по-другому говоря, расходование денег.

Как правило, отдельные платежи внутри одного и того же денежного потока сгруппированы по интервалам времени. Такими временными интервалами являются бухгалтерские отчетные периоды – месяц, квартал, год. Следовательно, приняв за N количество интервалов времени, выражение для чистого потока запишем следующим образом:

NCF = NCF 1 + NCF 2 +…+ NCF N (2)

NCF = (CF 1+ — CF 1-)+ (CF 2+ — CF 2-)+…+ (CF N+ — CF N-) (3)

Операция дисконтирования денежных потоков

Довольно часто возникает ситуация, когда платежи проводятся несколько месяцев либо лет.

Довольно часто возникает ситуация, когда платежи проводятся несколько месяцев либо лет.

К примеру, нужно оценить экономическую эффективность будущих инвестиций. Для этого необходимо произвести дисконтирование чистого потока, какой непосредственно связан с инвестиционным проектом. Такую экономическую величину называют чистым дисконтированным доходом, или NPV, Net Present Value.

Оптимизация финансовых, производственных и инвестиционных процессов немыслима без качественного анализа. На основе данных проведенных исследований и отчетов проводится процесс планирования, устраняются неблагоприятные, сдерживающие развитие факторы.

Одним из видов оценки эффективности финансовой деятельности является расчет денежного потока. Формула и особенности применения этой методики будут представлены далее.

Цель анализа

Формула денежного потока рассчитывается в соответствии с определенными методиками. Целью проведения подобного анализа является определение источников поступления денежных средств в организацию, а также их расхода для расчета дефицита или избытка денег за исследуемый период.

Для осуществления подобного исследования на предприятии формируется отчет о движении денежных средств. Также составляется соответствующая смета. При помощи подобных документов можно определить, достаточно ли для организации полноценной инвестиционной, финансовой деятельности компании существующих в наличии денежных средств.

Проводимое исследование позволяет определить, зависима ли организация от внешних источников капитала. Также анализируется динамика поступления и выбытия средств в разрезе каждого вида деятельности. Это позволяет выработать дивидендную политику, спрогнозировать ее в будущем периоде. Анализ денежного потока имеет целью определить фактическую платежеспособность организации, а также ее прогноз в краткосрочной перспективе.

Что дает расчет?

Денежный поток, формула расчета которого представлена в различных методиках, требует правильного анализа для возможности эффективного управления. В случае проведения представленного исследования организация получает возможность соблюдать сбалансированность своих финансовых средств в текущем и плановом периоде.

Денежные потоки должны быть синхронизованы по своему времени поступления и объему. Благодаря этому можно добиться хороших показателей развития компании, ее финансовой стабильности. Высокая степень синхронизации входных и исходящих потоков позволяет ускорить выполнение задач в стратегической перспективе, снизить потребность в платных (кредитных) источниках финансирования.

Управление потоками финансов позволяет оптимизировать расход денежных ресурсов. Уровень риска в этом случае сокращается. Эффективное управление позволит избежать неплатежеспособности компании, повысить финансовую стойкость.

Классификация

Существует 8 основных критериев, по которым можно сгруппировать денежные потоки по категориям. Беря во внимание методику, по которой производилось исчисление, различают валовой и для первого подхода предполагает суммировать все денежные потоки предприятия. Вторая методика учитывает разность между доходами и расходами.

По масштабу влияния на хозяйственную деятельность организации различают общий для компании поток, а также его составляющие (по каждому подразделению и экономическим операциям).

По видам деятельности различают производственную (операционную), финансовую и инвестиционную группы. По направлению движения различают положительный (поступивший) и отрицательный (выбывший) поток.

Рассматривая достаточность средств, различают избыток и дефицит средств. Расчет может производиться в текущем или плановом периоде. Также потоки могут классифицировать на дискретную (единоразовую) и регулярную группы. Капитал может поступать и выбывать из организации с одинаковым интервалом времени или хаотично.

Чистый поток

Одним из ключевых показателей в представленном анализе является чистый денежный поток. Формула этого коэффициента применяется при инвестиционном анализе деятельности. Она дает исследователю информацию о финансовом состоянии компании, ее способности увеличивать свою рыночную стоимость, привлекательность для инвесторов.

Чистый денежный поток рассчитывается как разность между поступившими и выбывшими из организации финансами за выбранный промежуток времени. Это фактически сумма между показателями финансовой, операционной и инвестиционной деятельности.

Информацию о размере и характере этого показателя применяют при принятии стратегических решений собственники организации, инвесторы и кредитные компании. При этом становится возможным рассчитать, целесообразно ли вкладывать средства в деятельность конкретного предприятия или в подготовленный проект. Представленный коэффициент учитывается при проведении расчетов стоимости предприятия.

Управление потоками

Коэффициент денежного потока, формула которого применяется при расчетах практически всеми крупными организациями, позволяет эффективно управлять финансовыми потоками. Для расчетов потребуется определить величину поступивших и выбывших средств за установленный период, основные их составляющие. Также разбивку выполняют в соответствии с видом деятельности, которая генерирует определенное движение капитала.

Расчет показателей может производиться двумя способами. Их называют косвенным и прямым методом. Во втором случае в расчет берут данные счетов организации. Основополагающим компонентом для проведения подобного исследования является показатель выручки от реализации.

Методика косвенного расчета предполагает использовать для анализа статьи бухгалтерского баланса, а также отчета о доходах и расходах предприятия. Для аналитиков этот способ является более информативным. Он позволит определить связь между прибылью в исследуемом периоде и количеством денег предприятия. Влияние изменения активов баланса на показатель чистой прибыли также получится рассмотреть при использовании представленной методики.

Прямой расчет

Если расчет производится в конкретный момент определяется текущий денежный поток. Формула его достаточно проста:

ЧДП = ЧПО + ЧПФ + ЧПИ, где ЧПД - чистый денежный поток в исследуемом периоде, ЧПО - поток от операционной деятельности, ЧПФ - от финансовых операций, ЧПИ - в разрезе инвестиционной деятельности.

Чтобы определить чистый показатель денежного потока необходимо воспользоваться формулой:

ЧПД = ВДП - ИДП, где ВДП - входящий поток денег, ИДП - исходящий поток средств.

При этом расчет производят для одного или нескольких расчетных периодов. Это простая формула. Составляющие от каждого типа деятельности необходимо рассчитывать отдельно. При этом необходимо учесть все составляющие.

Расчет чистого инвестиционного потока

Основная масса средств организации, находящаяся в распоряжении компании в данный момент, поступает от операционного денежного потока. Формула расчета чистого показателя (была представлена выше) обязательно учитывает эту величину.

ЧПИ = ВОС + ПНА + ПДФА + РА + ДП - ПОС + ОНП - ПНА - ПДФА - ВСА, где ВОС - выручка, полученная от использования основных средств, ПНА - доход от продажи нематериальных активов, ПДФА - доход от продажи долгосрочных финансовых активов, РА - доход за реализацию акций, ДП - проценты и дивиденды, ПОС - приобретенные основные средства, ОНП - остаток незавершенного производства, ПНА - покупка нематериальных активов, ПДФА - покупка долгосрочных финансовых активов, ВСА - величина выкупленных собственных акций.

Расчет чистого финансового потока

Формула денежного потока применяет в себе данные о чистом Расчет производят по такой формуле:

ЧПФ = ДВФ + ДДКР + ДККР + БЦФ - ВДКД - ВККД - ДА, где ДВФ - дополнительное внешнее финансирование, ДДКР - дополнительно привлекаемые долгосрочные кредиты, ДККР - дополнительно привлекаемые краткосрочные кредиты, БЦФ - безвозвратное целевое финансирование, ВДКД - выплаты долга по ВККД - выплаты по краткосрочным кредитам, ДА - дивидендные выплаты акционерам.

Косвенный метод

Косвенный также позволяет определить чистый денежный поток. Формула по балансу предполагает проведение корректировок. Для этого применяются данные об амортизации, изменения структуры и количества текущих пассивов и активов.

Расчет чистой прибыли от операционной деятельности производится по следующей формуле:

ЧПО = ЧП + АОС + АНА - ДЗ - З - КЗ + РФ, где ЧП - чистая прибыль предприятия, АОС - амортизация основных средств, АНА - амортизация нематериальных активов, ДЗ - изменение дебиторской задолженности в исследуемом периоде, З - изменение запасов, КЗ - изменение количества кредиторской задолженности, РФ - изменение показателя резервного капитала.

На показатель чистого денежного потока прямо влияют изменения в стоимости текущих пассивов и активов компании.

Свободный денежный поток

Некоторые аналитики применяют в процессе изучения финансового состояния организации показатель свободного денежного потока. Формула расчета представленного показателя рассматривается в двух основных аспектах. Различают свободный денежный поток фирмы и капитала.

В первом случае рассматривается показатель операционной деятельности компании. Из него вычитают инвестиции в основной капитал. Этот показатель предоставляет информацию аналитику о количестве финансов, которые остаются в распоряжении компании после вложений капитала в активы. Представленная методика применяется инвесторами для определения целесообразности финансирования деятельности компании.

Свободный денежный поток капитала предполагает вычитать из общего количества финансов предприятия только собственные вложения средств. Этот расчет применяется чаще всего акционерами компании. Эту методику применяют в процессе оценки акционерной стоимости организации.

Дисконтирование

Чтобы сопоставить будущие финансовые платежи с текущим состоянием стоимости, применяется методика дисконтирования. Эта методика учитывает, что в перспективе деньги постепенно теряют свою стоимость относительно текущего состояния цены. Поэтому в анализе применяется дисконтированный денежный поток. Формула при этом содержит специальный коэффициент. Он умножается на сумму финансового потока. Это позволяет соотнести расчет с современным уровнем инфляции.

Коэффициент дисконтирования определяется по формуле:

К = 1/(1 + СД)ВП, где СД - ставка дисконтирования, ВП - временной период.

Ставка дисконтирования является одним из важнейших элементов при расчете. Она характеризует, какой доход получит инвестор при вложении своих средств в определенный проект. Этот показатель содержит в себе информацию об инфляции, прибыльность в разрезе безрисковых операций, прибыль от повышения риска. Также при расчетах учитывают ставку рефинансирования, стоимость (средневзвешенную) капитала, депозитные проценты.

Подходы к оптимизации

При определении финансового состояния организации в расчет берут дисконтируемый денежный поток. Формула может не учитывать если показатель приводится в краткосрочной перспективе.

Процесс оптимизации денежного потока предполагает установления баланса между расходами и доходами компании. Дефицит и избыток отрицательно влияют на финансовое состояние и стабильность организации.

При появлении дефицита денежных средств уменьшаются показатели ликвидности. Платежеспособность также становится низкой. Избыток средств влечет за собой фактическое обесценивание временно незадействованных средств из-за инфляции. Поэтому руководство компании должно сбалансировать величину входящих и исходящих потоков.

Рассмотрев, что собой представляет денежный поток, формулу его определения, можно принять решения в вопросе оптимизации этого показателя.

Чистый денежный поток - это суммарный поток, включающий все платежи проекта, кроме платежей, связанных с притоком и оттоком капитала (при этом, например, проценты по кредитам включаются в чистый денежный поток, т.к. это затраты на обеспечение проекта, а дивиденды - не включаются, т.к. это изъятие части капитала владельцами бизнеса).

Это основной показатель, характеризующий объем формирования собственных финансовых ресурсов предприятия за счет внутренних источников (или эффект инвестиций в виде суммы капитала, возвращаемого инвестору). Основу чистого денежного потока составляет сумма чистой прибыли и амортизационных отчислений в рассматриваемом периоде.

Анализ чистого денежного потока производится в программе ФинЭкАнализ в блоке Анализ движения денежных потоков косвенным методом .

Чистый денежный поток формула

При прогнозных расчетах суммы чистого денежного потока она должна быть приведена к настоящей стоимости.

-

li>чистый оборотный капитал ,

Страница была полезной?

Еще найдено про чистый денежный поток

- Анализ денежных потоков коммерческой организации по данным отчета о движении денежных средств

Анализ денежных потоков поданным отчета о движении денежных средств ведется прямым методом согласно принципу дедукции и включает в себя анализ вертикальный горизонтальный факторный результативного чистого денежного потока чистого увеличения уменьшения денежных средств и их эквивалентов а также чистых денежных потоков чистых денежных средств от текущей инвестиционной и финансовой деятельности Рассмотрим порядок анализа денежных потоков - Анализ взаимосвязи чистой прибыли и чистого денежного потока

СО-Гарантия По мнению автора именно у этих страховых компаний сложились наиболее интересные соотношения между показателями чистой прибыли и чистого потока денежных средств и вся необходимая информация доступна для проведения анализа Для проведения анализа - Методика анализа консолидирования денежного отчета о движении денежных средств

CF 0 I T где NCF 0- чистый денежный поток от операционной деятельности I - уплаченные проценты Т - уплаченный налог на - Анализ денежных потоков как инструмент оценки наличия денежных средств у предприятия на примере ОАО Нижнекамскнефтехим

В том числе - по текущей деятельности 136 826,6 111630,38 110 349,0 - инвестиционной деятельности 3 066,7 740,7 10 418,5 - финансовой деятельности 5 508,7 7 736,4 8 962,7 4 Чистый денежный поток 5 621,8 3 385,2 -1 095,9 В том числе - по текущей - Коэффициентный метод в оценке движения денежных средств

Отток денежных средств по текущей деятельности тыс руб 6361106 8088770 1727664 3 Чистый денежный поток по текущей деятельности тыс руб -43371 707095 750466 4. Выплаты по кредитам - Современные подходы к оценке платежеспособности хозяйствующих субъектов

В первую очередь следует сравнивать чистый денежный поток от текущей деятельности с прибылью от продаж Отрицательная величина чистого денежного потока - Совершенствование модели финансовой отчетности по МСФО

АЧФО или разность между изменением чистых финансовых активов и чистым финансовым доходом представляет собой чистый денежный поток по заемному финансированию F который характеризует чистый денежный эффект операций по привлечению - Как составить идеальный отчет о движении денежных средств для топ-менеджмента компании

Коэффициент содержания чистой прибыли в денежном потоке Чистый денежный поток от операционной деятельности Чистая прибыль Другой важный индикатор - отношение денежного потока - Форма «отчет о движении денежных средств»: особенности составления и оценка платежеспособности коммерческой организации на ее основе

Данная форма отчетности дает возможность пользователям оценить ликвидность и платежеспособность организации изменение чистых активов организации возможность организации регулировать плотность денежных потоков При помощи данной формы отчетности заинтересованный - Нематериальные активы и другие критерии при инвестировании в IT-проект

NCF чистый денежный поток который и в оценочной деятельности является основным экономическим показателем 3 3 Шеремет - Использование модели денежных потоков при анализе риска ликвидности лизинговых компаний

В данном случае это свободный остаток денежных средств от осуществления лизинговых операций и дополнительных действий компании которые генерируют денежные средства Чистый денежный поток по операционной деятельности при использовании такой группировки будет отрицательным когда у компании - Анализ показателей создания стоимости

Сик нп где ЧДПоп - чистый денежный поток от операционной деятельности рассчитываемый как разница между денежным потоком от операционной деятельности - Оценка влияния налоговой системы на эффективность промышленных инноваций

Откорректированный чистый денежный поток проекта -108,8 33,67 35,12 39,37 44,15 48,93 31. Уточненный ЧДД по годам - Методические подходы к проведению анализа денежных средств по данным бухгалтерской отчетности страховой компании

Анализ сбалансированности положительного и отрицательного денежных потоков по общему объему и динамики сумм чистого денежного потока Выявление степени зависимости страховой компании от внешних источников финансирования деятельности Выявление ключевых

Косвенный метод анализа денежных потоков позволяет определить влияние различных факторов финансово-хозяйственной деятельности организации на чистый денежный поток Благодаря этому методу можно установить какие факторы сыграли наиболее существенную роль в- Хватит ли денег, чтобы воплотить планы компании в жизнь

Бюджет движения денежных средств Чистый денежный поток по операционной деятельности 95,97 8,60 -7,52 Чистый денежный поток по инвестиционной деятельности - Оценка финансовой результативности сделок слияний и поглощений

В данном случае авторы предлагают осуществлять оценку стоимости используя метод чистых денежных потоков доходный подход В основе этого метода будет рассчитан консенсус внутренней стоимости Данные

Качественный анализ инвестиционного проекта невозможен без понимания сути и структуры денежных потоков, которые ходят на предприятии. Важно понимать текущее состояние финансов предприятия и перспективы его дальнейшего развития, чтобы своевременно внести необходимые коррективы. Одним из основных показателей состояния компании является чистый денежный поток.

Что понимается под чистым денежным потоком и за счет чего он формируется

Чистый денежный поток представляет собой разницу между поступающими и расходуемыми потоками (положительным и отрицательным) за определенный период времени. По-английски термин звучит, как NCF (Net Cash Flow). Этот показатель характеризует финансовое благополучие компании, а также перспективы повышения ее стоимость и привлекательности для инвестиций.

Инвестор по показателю NCF может оценить потенциальную эффективность финансовых вложений в данный проект:

- если NCF выше нуля, то проект может считаться привлекательным;

- если NCF ниже нуля или равен ему, то у предприятия недостаточно денег для увеличения стоимости, следовательно, это рискованное вложение.

Чем выше чистый денежный поток, тем привлекательнее компания.

На современных предприятиях финансовые потоки формируются по трем главным видам деятельности:

- Операционная (производственная, основная). Это средства, поступающие и используемые, от которых зависит напрямую основная деятельность (торговля, производство, услуги). Поступающие средства – это выручка от продажи услуг, работ, товаров или материально-товарных ценностей, авансы от заказчиков, деньги в счет погашения задолженности дебиторской. Расходуемые – оплата подрядчикам и поставщикам за услуги и товары (сырье, инструменты, материалы), отчисления в бюджет и заработная плата сотрудникам.

- Инвестиционная. Это движение средств, связанное с ранее сделанными инвестициями, а также с продажей или покупкой долгосрочных активов. Основной приток здесь идет от продажи нематериальных активов и основных средств, а расход – от их приобретения (здания, транспорт, станки, авторские права, лицензии) и капитальных вложений

- Финансовая. Состоит в увеличении массы денег для обеспечения операционной, а также инвестиционной деятельности. Приток – от долгосрочных или краткосрочных займов и кредитов, выпуска ценных бумаг, целевое финансирование. Расход – от возврата займов, выплаты процентов и дивидендов.

Суммарный показатель потоков денег от осуществления инвестиционной, производственной и финансовой деятельности компании составляют ее совокупный денежный поток.

Как производится расчет чистого денежного потока прямым методом

По международным стандартам учета и устоявшейся практике при составлении отчетности о движении средств используются прямой и косвенный метод. Отличие между ними заключается в полноте исходной информации о доходах и затратах компании. ЧДП рассчитывается в разрезе видов деятельности.

Вычисление чистого денежного потока от операционной деятельности прямым методом производится на основе движения денег по счетам компании. При этом берутся данные балансовых счетов, аналитического учета, журналов-ордеров и Главной книги. Такой метод помогает оперативно осуществлять контроль над соотношением расходов и доходов компании, оценивать ее платежеспособность и ликвидность. При составлении бухгалтерской отчетности за основу расчета берется выручка от реализации.

Прямой метод дает такие возможности:

- провести анализ источников притока денег и направлений их оттока;

- определить структуру движения финансов по видам деятельности;

- установить за конкретный период взаимосвязь между выручкой и реализацией.

Формула расчета чистого денежного потока по операционной деятельности прямым методом выглядит так: ЧДПо = ВР + Ав + ПрП – З – ОТ – НП – ПрВ , где:

- ВР – это выручка от реализованных услуг, работ или товаров;

- Ав – авансы от заказчиков и покупателей;

- ПрП – поступления прочие;

- З – затраты, понесенные в процессе основной деятельности;

- ОТ – зарплата персоналу;

- НП – перечисленные в бюджет налоги;

- ПрВ – другие выплаты.

При всех преимуществах этой модели, у нее есть серьезный недостаток: она не показывает взаимосвязи полученной прибыли с колебаниями общего объема средств. Это происходит от того, что при исчислении прибыли не принимаются во внимание такие параметры, как амортизация, штрафы, налоги, капитальные расходы, авансы и займы, долговые выплаты.

Можно привести несложный пример расчета чистого денежного потока по текущей деятельности, исходя из таких ориентировочных показателей:

- объем выручки за проданные товары, оказанные услуги и выполненные работы – 75000 ден. единиц;

- полученный от заказчика аванс – 500;

- взятый в банке кредит – 12000;

- полученные дивиденды – 400;

- расходы за поставленные услуги, работы и товары поставщиками и подрядчиками - 50000;

- оплата труда работников – 10000;

- перечисленные в казну налоги – 7000;

- другие выплаты (проценты по кредиту) – 400.

ЧДПо = ВР(75000) + Ав (500) + ПрП(12000+400) – З(50000) – ОТ(10000) – НП(7000) – ПрВ(400);

ЧДПо = 87900 (всего поступлений) – 67400 (всего выплат);

ЧДПо = 20500.

Проведение расчета косвенным методом, чистая прибыль и денежный поток

Вычисление чистого денежного потока косвенным методом дает гораздо больше аналитической информации для руководства предприятия или потенциального инвестора, поскольку демонстрирует взаимосвязь между чистой прибылью и чистым денежным потоком. При этом денежный поток может, как превышать чистую прибыль, так и быть меньше нее. К примеру, если за отчетный период компания закупила дорогостоящие станки за собственные деньги, то такое приобретение снизит денежный поток по сравнению с прибылью. В случае же дополнительного выпуска акций или получения займа будет наблюдаться противоположная ситуация.

Разница между суммами чистой прибыли и денежного потока заключается в следующем:

- прибыль характеризует доход компании за определенный отрезок времени (месяц, квартал, год), однако этот показатель может не совпадать с реальным получением денег за данный период;

- в движение финансов включаются выплаты (погашение займов) и поступления (дотации, инвестиции, кредиты), которые при подсчете прибыли не учитываются;

- отдельные начисления по затратам (расходы будущих временных отрезков, амортизация) фиксируются как издержки, но к реальному оттоку денег не приводят;

- наличие прибыли не гарантирует наличия свободных денег у предприятия, например, при увеличении производственных объемов.

Таким образом, приходим к выводу, что прибыль – это определенная сумма денег, рассчитанная по состоянию на дату окончания конкретного периода, а денежный поток указывает на постоянное (в режиме реального времени) перемещение средств. Косвенный метод проводится по видам хозяйственной деятельности фирмы и дает возможность преобразовать нераспределенную прибыль с помощью корректировок в чистый денежный поток от производственной деятельности. Его основные преимущества:

- демонстрация взаимозависимости между отдельными видами деятельности компании;

- взаимосвязь между изменением активов и прибылью;

- формирование финансового потока по инвестиционной и операционной деятельности и анализ динамики всех влияющих на него факторов.

ЧДПо = ЧП + АОС + АНА + ΔЗД + ΔЗТМЦ + ΔЗК + ΔВФ + ΔВА + ΔПА + ΔБПД + ΔБПР +ΔРФ , где:

- ЧП – чистая прибыль (неразделенная);

- АОС – размер амортизации основных средств;

- АНА – размер амортизации активов нематериальных;

- ΔЗД – снижение (прирост) задолженности дебиторской;

- ΔЗТМЦ – снижение (прирост) уровня запасов материальных ценностей;

- ΔЗК – снижение (прирост) задолженности кредиторской;

- ΔВФ – снижение (прирост) вложений финансовых;

- ΔВА – выданные авансы;

- ΔПА – полученные авансы;

- ΔБПД – будущих периодов доходы;

- ΔБПР – будущих периодов расходы;

- ΔРФ – снижение (прирост) резервов для будущих платежей.

Как пример, можно привести следующий приблизительный расчет косвенным методом. Исходные данные:

- чистая прибыль – 6000 ден. ед.;

- износ основных средств – (+) 900;

- нематериальные активы (амортизация) – 0;

- дебиторская задолженность – (-) 200;

- материальные запасы – (-) 300;

- кредиторская задолженность – (+) 700;

- финансовые вложения – (-) 300;

- авансы выданные – (-) 100;

- авансы полученные – (+) 400;

- будущие доходы – (+) 700;

- будущие расходы – (-) 500;

- резервный фонд – (-) 200.

Соответственно, если подставить в формулу имеющиеся данные, то получится такой результат:

ЧДПо = ЧП (6000) + АОС (900) + АНА (0) + ΔЗД (-200) + ΔЗТМЦ (-300) + ΔЗК (700) + ΔВФ (-300) + ΔВА (-100) + ΔПА (400) + ΔБПД (700) + ΔБПР (-500) +ΔРФ (-200) ;

ЧДПо = 7100.

Учитывая, что большинство исходных данных характеризуют уровень прироста или снижения того или иного показателя, нужно быть внимательным, чтобы не перепутать применение знаков (+) и (-), что может привести к искажению конечного результата и неправильным выводам относительно финансового благополучия фирмы. Для облегчения подсчета удобно составлять табличку, где все показатели более наглядны.

Косвенный метод предусматривает ряд последовательных корректировок:

- Первый этап – это обеспечения соответствия между своим оборотным капиталом и финансовым результатом. При этом из финансового результата убирается начисление износа и выбытие долгосрочных активов. Обычно амортизационные отчисления относят на себестоимость продукции. В результате прибыль сокращается, а реальное количество денег – нет, поэтому для правильного определения имеющихся финансовых средств к размеру прибыли прибавляют величину начисленного износа. Основные средства показывают убыток на сумму их остаточной стоимости, однако на наличие денег это уже не влияет, поскольку реальный расход был раньше, в момент приобретения актива. Поэтому сумму выбытия тоже добавляют к общему показателю.

- Второй этап – корректировка по отдельным статьям оборотного капитала. При этом по всем активным счетам определяется размер оборота по кредиту с использованием формулы: ОК = ОД + Сн – Ск, где ОК – оборот по кредиту, ОД – оборот по дебету, Сн – сальдо по состоянию на начало рассматриваемого периода, Ск – сальдо на конец периода. Если сальдо на конец, скажем, квартала выше, чем на начало, то прибыль уменьшается на сумму разницы их показателей. То же происходит и по пассивным счетам, только там, в аналогичном случае, показатель прибыли увеличивается. Применение таких исчислений по всем счетам всех видов деятельности, несмотря на их трудоемкость, дает руководителю четкую картину о платежеспособности фирмы и возможности привлечения дополнительных инвестиций.

Чистый денежный поток определяется не только при подготовке бизнес-планов, но и для составления отчетов по бухгалтерскому балансу в конце каждого отчетного периода (квартал, год). Какие методы исчисления этого показателя выбрать, зависит от руководителя предприятия или потенциального инвестора, однако на практике чаще используется косвенный метод.